美联储究竟是个什么机构?

(美联储标志)

(美联储总部)

美联储:全名美国联邦储备系统,在美国履行着中央银行的职责。主要功能是发行货币,以及制定一个国家或地区的货币政策和信用政策,所以央行也被称为:发行的银行、银行的银行、政府的银行。

由于美元目前仍是“世界货币”,美国也拥有着世界金融霸权。因此,美联储一直都是全世界最受关注的金融机构。由此演绎出关于美联储的阴谋论也层出不穷。在坊间,美联储大多会被演绎为少数财阀的掠财工具,他们通过美联储,控制美国,控制全世界,吸引眼球!但绝不是真相。

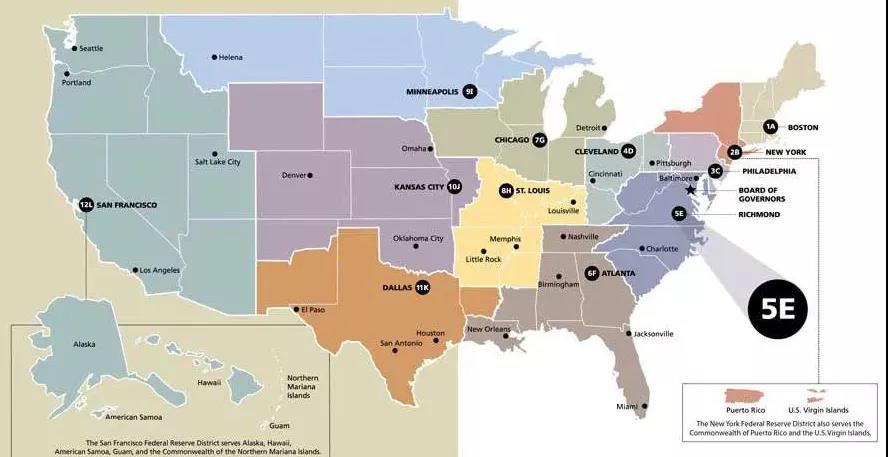

美联储根据美国1913年颁布的《联邦储备法案》所搭建的组织架构从根本上杜绝了其被少数人控制的情况发生。首先,美联储本质上并不是一个纯粹的政府机构,而是一个“系统”,即“美国联邦储备系统”。这个系统由联邦储备委员会和分布在十二个城市的联邦储备银行所组成,其中,联邦储备委员会为政府机构,而另外的十二家银行为非营利性组织。美联储,或者说美国的联邦储备系统实际上是政府部门+非营利组织的双重结构。

(12家联储行分布)

问题来了!美联储可以发货币,但又并非完全掌握在政府手中,不怕经济出问题么?美国人是怎么想的呢?其实相较于由此可能引发的经济动荡,美国更不能接受的是中央集权。

在美国,不论是政治体制、法律体制,都不允许或者说尽力杜绝集权的出现。联邦政府和各州之间,依然并将持续存在的行政和司法上的分工、配合、制衡,就充分的体现了这一点。而在金融领域,让一个相对集权的央行来掌控各州利益,扩张权力范围,这同样也是需要被杜绝的。所以可以简单的理解为,美国其实没有传统意义上正式的“中央银行”,而是由“联邦储备系统”代行一部分央行的职能。

美联储一般都干什么?

折扣贷款窗口、储备金率和公开市场操作,是美联储维护金融稳定,同时保证分权制衡的三大工具。

折扣贷款窗口,是一种对银行的紧急贷款政策,目的是为了防止和对付经济危机。当万一遇到危机,银行周转困难的时候,就可以向美联储借钱,一般只要银行还能坚持,这个贷款不会轻易发放。储备金率,是要求各个商业银行,把吸收的存款按照储备金率折算的现金缴存到美联储,防止银行超额发放贷款。储备金率会涉及到金融市场的整体稳定性,因此不会频繁变化。

以上两个工具,主要作用还是维护金融稳定,防止金融危机的出现。

公开市场操作,是美联储最重要、最常规的工具。

这里就要提到一个最近上镜率颇高的词——“议息会议”。这个“议息会议”要议的,就是“联邦基金利率”。

我们先聊聊这个议息会议本身。美联储每年要召开8次议息会议,会议的目的只有一个——决定联邦基金利率的升降。而参加会议的人,就有机会左右联邦基金利率的升降,也就能影响美国的货币政策,乃至全球的货币与市场环境。

(议息会议)

而每次议息会议最终只有12个人具有投票权,其中7位是联邦储备委员会的执行委员,1位是纽约联储行(十二家城市联储行之一,总资产超过其他十一家总和)总裁。其他4位是由其他11家联储行按照一期一年的方式,轮流担任。

每次议息会议总共有19人(7位联邦储备委员会执委+12家城市联储行总裁)参加,除了上述的12人,另外7人当年只可以说话,不能投票。

所以,联邦基金利率的升降,是联邦储备委员会和地方联储行共同讨论决策的结果,这在机制上就保证了分权制衡的实现。同时,议息会议在做出最终决策时,不需要再经由总统或国会的批准,具有完全的独立性,这也防止了政治对金融的干预。

美联储究竟如何影响美国经济?

联邦基金利率是商业银行之间短期拆借的利率。通常情况下,市场资金充裕,银行间拆借相对容易,利率就会较低;如果资金紧张,拆借困难,利率就会上涨。由此,银行间拆借利率的高低,直接反应了市场流动性。过低,会出现流动性泛滥与通货膨胀;过高,则会出现流动性紧张。

除此之外,联邦基金利率的变化也会由短期影响到长期,从利率影响到汇率,从银行之间影响到金融市场的各个角落。而美联储一年8次的议息会议,就是为了让联邦基金利率时刻处于一个合适位置。

在具体操作过程中,议息会议会先通过投票,决定一个利率的“目标水平”,由美联储来对比这个利率的目标水平和当前的市场利率水平,如果市场利率高了,就是市场上钱少了,就投放一些货币,让市场利率降一点,反之亦然。

结合市场来看,如果经济过热,美联储会调高联邦基金利率,银行间拆借受阻,流动性降低,抑制通胀,投资降温。反之,如果经济不景气,美联储会降低联邦基金利率,流动性提升,存款利率小于通胀,银行提供更多低息贷款,刺激消费和投资,提振经济。

这就是美联储通过联邦基金利率来对美国经济和市场实现调控的基本原理。

综上,美联储可以高效利用联邦基金利率这个小小的杠杆,撬动美国金融市场的每一个领域,从而引导消费和投资的决策,并进一步影响全国经济。